O BB Investimentos analisou a Ambev (ABEV3) em seu portfólio e tem para a companhia recomendação neutra com preço-alvo revisado para R$ 17 ante os R$ 13,37 de antes, além de potencial de valorização em 27%.

Conforme relatório, a Ambev apresentou um resultado positivo no terceiro trimestre de 2020, bem acima do que o BB Investimentos esperava.

A boa execução comercial, combinada com uma estratégia acertada de precificação e o auxílio emergencial, impactaram de forma positiva os resultados.

Com exceção de CAC e LAS que apresentaram queda e estabilidade, respectivamente, em volumes de vendas, o BB observou, nas demais regiões, uma melhora em volumes tanto t/t quando na comparação anual.

3º tri 2019

Para o BB Investimentos, é importante lembrar que o terceiro trimestre de 2019 se tornou uma base de comparação mais fácil, dado que a empresa, na época, perdeu market share devido a sua estratégia mais agressiva de precificação diante da concorrência, movimento que parece ter sido o oposto no terceiro trimestre de 2020.

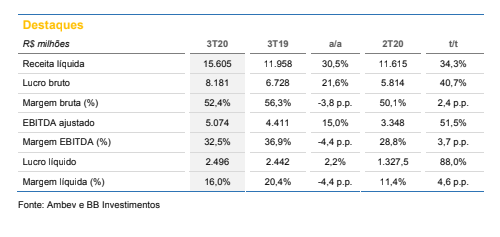

Neste trimestre, a Ambev desempenhou acima da indústria, de acordo com a própria empresa, principalmente no Brasil, onde os volumes de venda de cervejas aumentaram 25% a/a, com avanço na participação de mercado. Assim, o acréscimo de 12% a/a em volume no consolidado impulsionou a receita que totalizou R$ 15,6 bilhões (+30% a/a).

Rentabilidade

“Embora tenhamos notado avanços em rentabilidade t/t, maiores custos relacionados à taxa de cambio e mix mais desfavoráveis (com aumento de latas no portfólio) ainda pressionam margens na comparação anual. Como resultado, a margem EBITDA caiu para 32,5%, de 36,9% no terceiro trimestre de 2019”, disse.

BBDC4: ações

Para o BB Investimentos, o setor de bebidas tem sido negativamente impactado pela pandemia da Covid19, que restringiu a circulação de pessoas e diminuiu significativamente a demanda de bares e restaurantes (canal on trade).

A falta de visibilidade quanto às flexibilizações por definitivo, e expectativas menos favoráveis para disponibilidade de renda e taxa de desemprego (principais drivers do setor) após a pandemia, têm impactado diretamente o desempenho de ABEV3 ao longo desse ano, que caiu ~30% de janeiro até outubro.

“Acreditamos que a Ambev deverá apresentar resultados gradualmente melhores, à medida que os movimentos de flexibilização se tornarem mais “firmes” nas regiões onde atua. Nesse sentido, no curto prazo, acreditamos que uma valorização pontual da ação poderia acontecer em função tanto dessa melhora gradual quanto do descontado múltiplo P/L ao qual ABEV3 está sendo negociada, de 19,8x, abaixo de sua média histórica de dois anos de 20,8x.”

Veja ABEV3 na Bolsa:

- Acesse o Telegram do 1Bilhão.

Comentários estão fechados.