Passados 23 anos desde a privatização em 1997, a Vale (VALE3) está prestes a viver outra mudança histórica. Se há mais de duas décadas o desafio foi fazer a transição de empresa estatal para privada, agora a mineradora vai se transformar em corporação sem grupo de controle acionário definido.

Segundo o Valor Econômico, a companhia terá o controle disperso entre diferentes investidores, mas no novo desenho há meios de inibir que qualquer acionista tenha fatia igual ou maior que 25% do capital.

OPA

Caso isso eventualmente ocorra, o sócio que atingir esse percentual terá que fazer uma oferta pública de aquisição de ações (OPA) a todos os investidores de Vale, tarefa que não é simples considerando que, na sexta-feira, a empresa tinha valor de mercado de R$ 335,3 bilhões, acima, por exemplo, de Petrobras, Itaú, Ambev e Bradesco.

Hoje a Vale ainda tem grupo de controle, formado por meia dúzia de grandes investidores institucionais, que dá as cartas a partir de posição acionária equivalente a cerca de um terço do capital social da companhia.

Liderança

Essa liderança é exercida por meio de atuação conjunta que permite a esses investidores eleger a maioria dos integrantes do conselho de administração da empresa, uma das maiores produtoras de minério de ferro do mundo.

A ação articulada do grupo de controle se dá via acordo de acionistas assinado em 2017 e que expira em 9 de novembro, em menos de 15 dias. O fim desse acordo será o “gatilho” para implementar mudanças societárias e de governança corporativa que vêm sendo preparadas há três anos. “É de se esperar mais uma evolução do que uma revolução”, diz conselhe

Analistas

Conforme o jornal, analistas de bancos estão interessados em um aspecto resultante do fim do acordo de acionistas da Vale. Com o término do acordo, vão ficar livres para a venda 20,26% das ações da mineradora, algo como R$ 68 bilhões tomando por base o valor de mercado na sexta-feira. Esse é o percentual de ações vinculado ao acordo de acionistas do qual faz parte o

Integram o grupo Litel, que reúne os fundos de pensão estatais – Previ, do Banco Brasil; Petros, da Petrobras; Funcef, da Caixa; e Vivest, antiga Fundação Cesp -, Bradespar, do Bradesco; a japonesa Mitsui; e a BNDESPar, o braço de participações acionárias do Banco Nacional de Desenvolvimento Econômico e Social (BNDES).

Prática

Na prática, esses 20,26% de ações de Vale podem ser vendidos a partir de 9 de novembro, embora essa não seja a expectativa do mercado. Acredita-se que Previ, Bradespar e Mitsui vão se manter como acionistas de referência. O BNDES é visto como vendedor. Em agosto, o banco se desfez na bolsa de R$ 8,1 bilhões de papéis de Vale em um só dia.

“O que os acionistas do grupo de controle farão com suas ações só eles sabem”, diz fonte próxima da Vale. A aposta é que não haverá “corrida” para a venda pelos acionistas do grupo de controle o que, se ocorresse, teria o efeito de depreciar o valor da ação, que, na sexta-feira, fechou cotada a R$ 63,54.

Dividendos

A retomada do pagamento de dividendos e de juros sobre capital próprio pela mineradora depois de Brumadinho dá folga aos fundos, sobretudo à Previ, que precisam de liquidez para pagar os compromissos com os pensionistas, e retira parte da pressão sobre a venda. Em setembro, a Vale remunerou os acionistas com R$ 12,35 bilhões.

O Itaú BBA estima que em março de 2021 a empresa possa pagar cerca de US$ 2,5 bilhões aos acionistas, referente ao resultado do segundo semestre de 2020, com retorno (“dividend yield”) acima de 4% em dólar. É um retorno considerável tomando como referência a Selic a 2% ao ano.

Agenda

Embora o principal ponto de interesse do mercado seja o destino dos 20,26% das ações dos acionistas de referência que vão ficar livres para a venda, há outros temas na agenda, sobretudo depois da tragédia de Brumadinho, em 25 de janeiro de 2019, que deixou 259 mortos e 11 desaparecidos. A tragédia apressou o trabalho de melhoria da gestão da empres

O término do acordo de acionistas representa a conclusão de um processo que começou em 2017, quando a Vale lançou as bases para se transformar em uma corporação sem controle definido. O acordo que expira em novembro foi firmado em agosto de 2017, previsto para durar três anos, em transição em que a Vale cumpre agora a última etapa rumo à “true corp

Por anos era inimaginável que o grupo de controle de Vale abrisse mão do poder que tinha na companhia, mas o primeiro passo foi a unificação das duas classes de ações – preferenciais e ordinárias – em ordinárias e a migração para o Novo Mercado da B3 no fim de 2017.

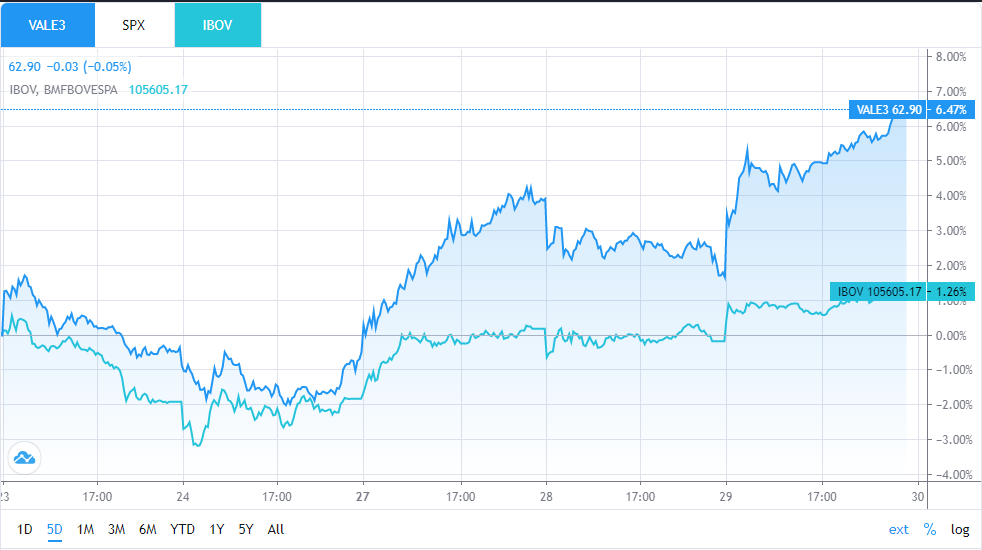

Veja VALE3 na Bolsa:

- Acesse o Telegram do 1Bilhão.

Comentários estão fechados.