O Conselho de Administração da Trisul (TRIS3) aprovou, por unanimidade e sem ressalva, a 7ª (sétima) emissão de debêntures simples, não conversíveis em ações, em série única, da espécie quirografária, no valor total de R$150 milhões.

De acordo com a empresa, a emissão será realizada em série única e serão emitidas 150 mil debêntures.

Juros remuneratórios

Segundo o comunicado, o pagamento dos juros remuneratórios será feito semestralmente, conforme cronograma a ser estabelecido na Escritura de Emissão, nos meses de junho e dezembro, sendo o primeiro p em 15 de junho de 2021.

Já os valores devidos a título de principal deverão ser amortizados e pagos semestralmente, após o encerramento do período de 12 meses contado da data de emissão, nos montantes e nas datas a serem estabelecidos na Escritura de Emissão, nos meses de junho e dezembro, sendo o primeiro pagamento devido em 15 de junho de 2022.

Cálculo

Os juros remuneratórios serão calculados a partir da primeira data de integralização das debêntures, equivalentes a 100% da variação acumulada das taxas médias referenciais para depósitos interfinanceiros no Brasil – Certificados de Depósito Interfinanceiro – DI de um dia over extra grupo apuradas e divulgadas pela B3.

O cálculo leva em consideração a forma percentual e é calculada diariamente sob forma de capitalização composta, com base em um ano de 252 Dias Úteis, capitalizada exponencialmente, acrescida de sobretaxa (spread), a ser definido no Procedimento de Bookbuilding, e, em qualquer caso, limitado a 2,45% ao ano base 252 Dias Úteis por ano.

Rata temporis

Os Juros Remuneratórios serão calculados de forma exponencial e cumulativa pro rata temporis, por Dias Úteis decorridos, incidentes sobre o valor nominal unitário ou saldo do valor nominal unitário, conforme o caso, desde a primeira Data de Integralização ou a data de vencimento do Período de Capitalização (conforme definido na Escritura de Emissão) imediatamente anterior, conforme o caso, até a data de seu efetivo pagamento, de acordo com a fórmula a ser definida na Escritura de Emissão.

Assim, as debêntures serão depositadas para distribuição pública no mercado primário por meio do MDA – Módulo de Distribuição de Ativos, administrado e operacionalizado pela B3, sendo a distribuição das debêntures liquidada financeiramente pela B3.

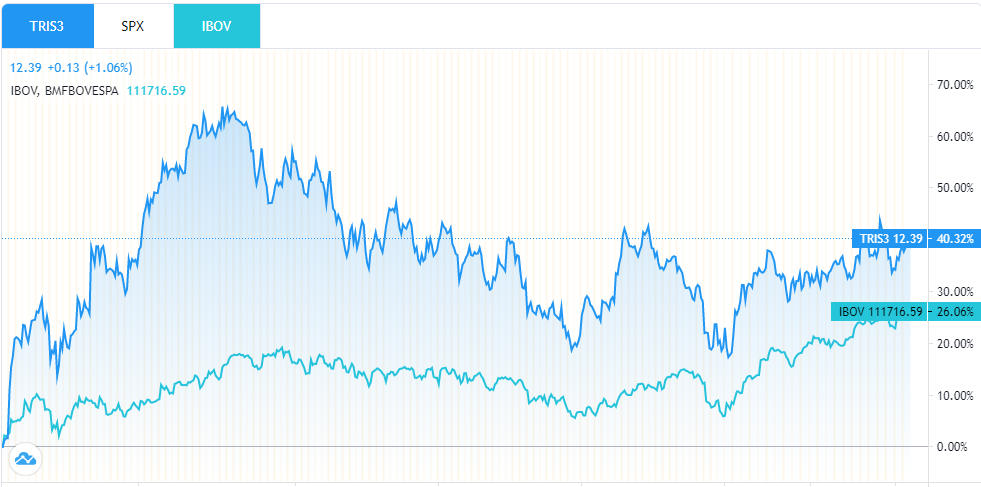

Veja TRIS3 na Bolsa:

- Acesse o Telegram do 1Bilhão.

Comentários estão fechados.