O retorno negativo dos fundos DI em 2020 estão relacionados aos seis circuit breakers ocorridos este ano, segundo a XP Investimentos.

Os fundos DI, também denominados Fundos de Renda Fixa Referenciados DI, são fundos que aplicam no mínimo 95% do patrimônio nos títulos públicos federais do Tesouro Direto (atrelados ao CDI ou Selic) ou em títulos privados de baixo risco.

De acordo com a XP, o ano de 2020 tem sido de muito aprendizado nos mercados financeiros. Alguns eventos inéditos e outros que não eram vistos há muito tempo devem ficar na memória dos investidores.

“No mercado de ações, tivemos no mês de março o circuit breaker, evento que paralisa as negociações na bolsa quando se atinge uma queda de 10% no dia, e que não era visto desde o “Joesley Day”, em 2017. Esse ano não foi apenas um circuit breaker, foram seis em um intervalo de apenas 9 dias”, informou a gestora.

Crédito privado

Já no mercado de crédito privado, disse, os meses de março e abril foram de muita tensão para investidores, que viam seus fundos, antes tidos como seguros e pouco voláteis, caírem até 7% devido a um movimento de marcação negativa nos papéis.

No mercado de commodities, vimos contratos futuros de petróleo sendo negociados a valores negativos.

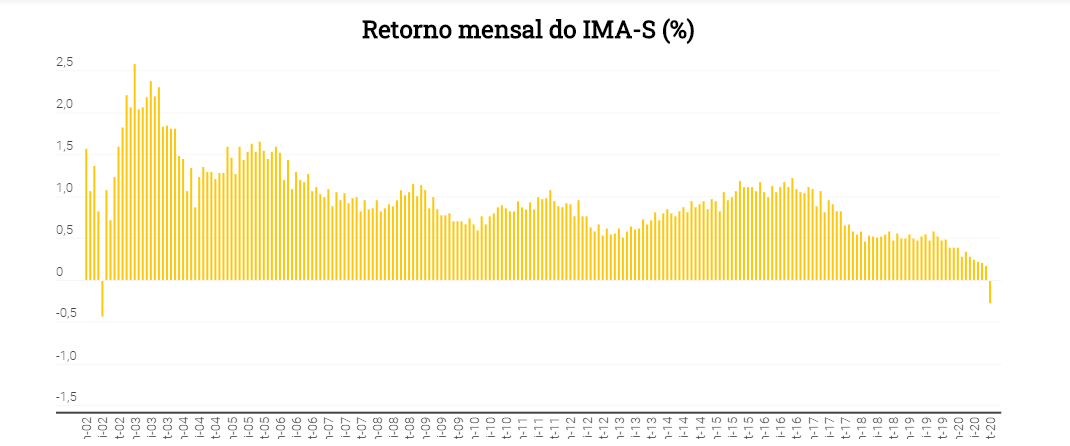

“E agora, no mês de setembro, as LFTs (Tesouro Selic), ativos mais seguros do país, apresentaram rentabilidade negativa, algo que não acontecia desde o longínquo ano de 2002”, elencou.

O gráfico abaixo mostra o retorno mensal do IMA-S, índice calculado pela Anbima, composto pelo estoque de todas as LFTs que existem no mercado.

Entender as LFTs

Antes de explicar o movimento atual, é necessário entender que as LFTs são títulos de dívida emitidos pelo governo brasileiro e que, caso o emissor não dê calote, o investidor receberá no vencimento o retorno contratado na compra do título.

“É altamente improvável que o governo dê calote na dívida interna, pois no limite poderia imprimir mais dinheiro para pagar sua dívida, logo as LFTs (ou Tesouro Selic), continuam sendo o título de mais baixo risco que o investidor tem à disposição”, frisou.

Retorno negativo

De acordo com a XP, o Tesouro Selic é um título pós-fixado, cuja rentabilidade varia junto com a taxa Selic, minimizando o risco de mercado.

Porém, existe um pequeno prêmio (valor adicional pago sobre a taxa) atrelado ao preço que varia conforme a demanda pelos papéis.

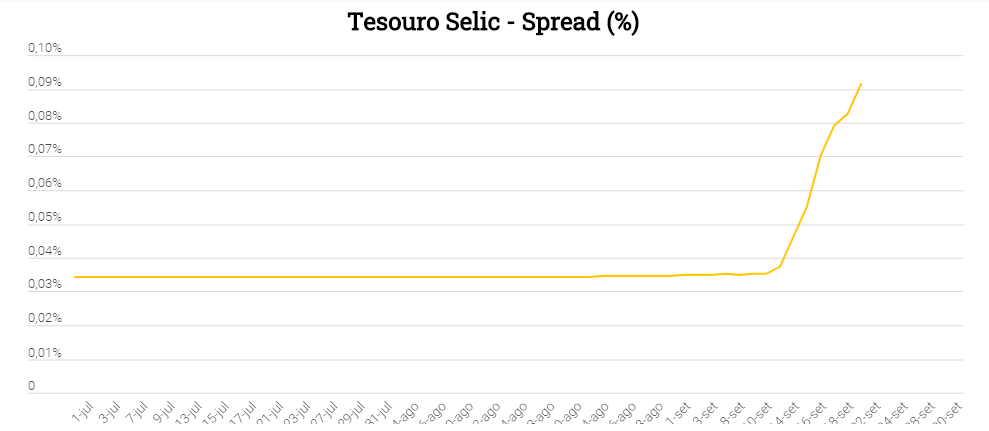

E a variação desse prêmio pode trazer uma oscilação para os papéis. Historicamente, esse prêmio sempre foi bem baixo (no início do ano estava em 0,02%).

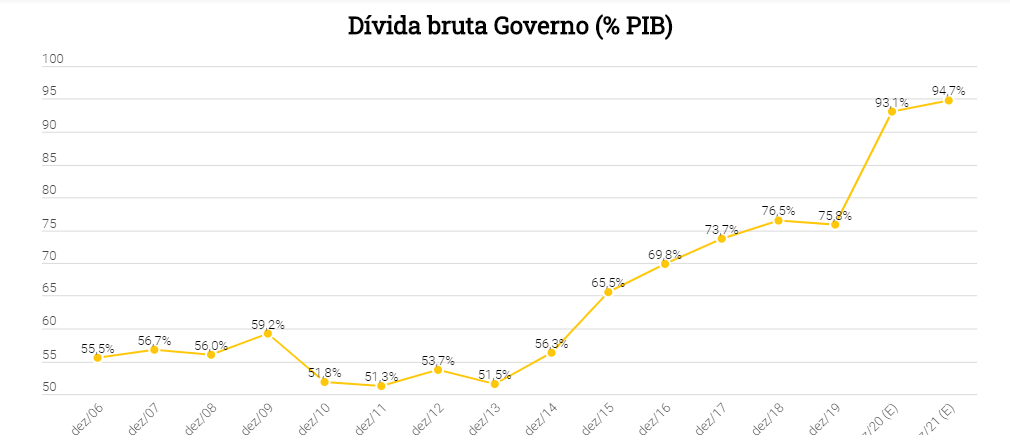

“Porém, com o aumento de gastos devido à pandemia do coronavírus, a situação fiscal já frágil no Brasil se deteriorou”. Ressaltou.

Governo

Conforme a gestora, esse cenário aumentou a necessidade do governo de se financiar. Por isso, o Tesouro Nacional realizou em 10 de setembro um megaleilão, colocando no mercado mais de R$ 46 bilhões de títulos públicos.

“Esse grande volume impactou negativamente as expectativas do mercado, mostrando que o governo precisava de mais recursos do que o esperado. Por isso, quem topava comprar as LFTs exigiu mais prêmio, que saiu de 0,03% no início de setembro para 0,09%.”

Esse movimento afetou a marcação a mercado dos papéis, que tiveram um retorno negativo no mês.

Recuperação

O mesmo desequilíbrio de oferta e demanda na negociação das LFTs que acarretou a desvalorização dos títulos pode levar também à recuperação.

“À medida que as condições de mercado se normalizem, é esperado que as LFTs passem pela retomada”, informou.

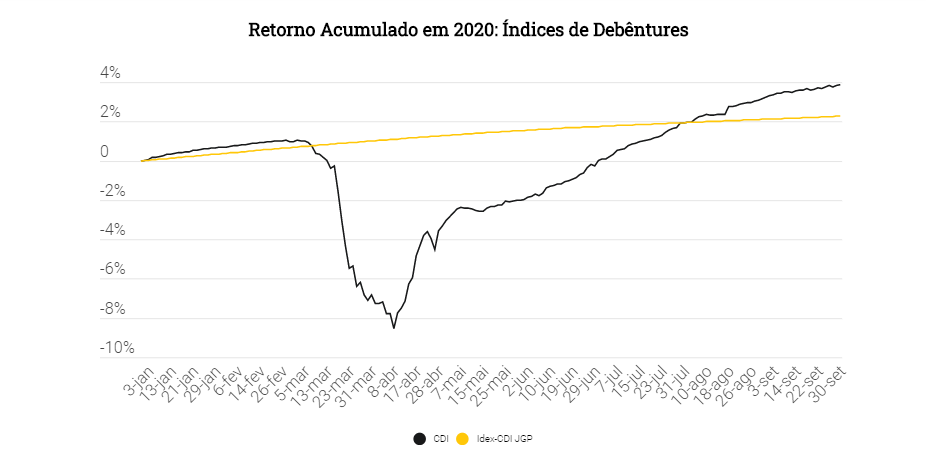

Uma analogia pode ser feita com os fundos de crédito privado nos meses de março e abril, quando sofreram quedas expressivas. No início da pandemia, o aumento da percepção de risco de crédito das empresas e, principalmente, a intensificação do fluxo de vendas dos títulos privados resultaram nos retornos negativos da classe.

“Desde então, os fundos têm tido uma recuperação forte, como pode ser verificado pelo índice Idex-CDI, composto pelas debêntures atreladas ao CDI e que nos traz uma boa referência desse mercado”, destacou.

Analogia

Nesta analogia, ilustrou a XP, a “empresa” é o governo brasileiro, que tem o melhor risco de crédito do país. O Brasil nunca deu calote em sua dívida pública e é altamente improvável que isso aconteça.

“Vale ressaltar que, dadas as LFTs que apresentaram retornos negativos, as perdas dos investidores só serão efetivamente realizadas ao serem resgatados os recursos. Em outras palavras, se carregados até o vencimento, os títulos apresentam o retorno da taxa Selic, independentemente dos solavancos que tiveram no meio do caminho”, disse.

E acrescentou: “desse modo, os investidores que mantiverem a calma e não resgatarem os recursos, sejam nas LFTs diretamente ou nos fundos DI, se beneficiarão quando as condições de mercado se normalizarem.”

Para a gestora, as LFTs e os fundos DI que investem apenas em LFTs continuam sendo os produtos que apresentam o menor risco de crédito do país e uma alternativa que confere liquidez diária para os investidores.

- Acesse o Telegram do 1Bilhão.

Comentários estão fechados.