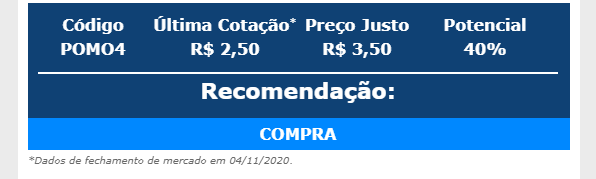

A Planner revisou a indústria Marcopolo em seu portfólio, reajustando o preço-alvo da companhia de R$ 2,50 para R$ 3,50. A recomendação é de compra e o potencial de valorização está em 40%.

Conforme relatório, a Marcopolo vem apresentando resultados muito fracos após a pandemia. No segundo trimestre de 2020, ganhos com a exclusão do ICMS da base de cálculo do PIS/COFINS evitaram o prejuízo.

Porém, no terceiro trimestre de 2020 a soma de forte redução das receitas, despesas extraordinárias e perdas nas coligadas levou a um grande resultado negativo. Porém, em relação ao trimestre anterior, o volume vendido já mostrou uma melhoria expressiva.

Para o quarto trimestre de 2020 espera-se que a recuperação continue, mas devagar, seja no Brasil como no exterior. Além disso, a empresa ainda terá despesas com a otimização das plantas no quarto trimestre de 2020.

A expectativa é de que esta otimização traga ganhos de rentabilidade expressivos em um cenário com maiores vendas.

“Com isso devemos rever nossas projeções. Refletindo esta situação mais difícil, POMO4 já caiu 43,3% este ano, bem mais que o Ibovespa, que teve uma desvalorização de 15,4%.

3º tri

A Marcopolo (POMO3) reportou um prejuízo líquido de R$ 57 milhões no terceiro trimestre de 2020, mostra documento enviado ao mercado nesta terça-feira (3), revertendo o lucro de R$ 22,8 milhões do ano passado.

Já o lucro bruto caiu 6,3%, para R$ 136 milhões.

A receita seguiu a tendência e caiu 22,6%, fechando trimestre em R$ 836 milhões. Segundo a empresa, o resultado ainda é reflexo da crise econômica provocada pelo coronavírus.

O Ebitda, que mede o resultado operacional, ficou no vermelho, registrando um prejuízo de R$ 23,8 milhões.

A produção consolidada da Marcopolo foi de 3.422 unidades no trimestre, sendo 3.064 unidades no Brasil – volume 7,1% inferior ao do terceiro trimestre. Já no exterior, a queda anual de produção foi 43,1%, com 358 unidades no trimestre.

Veja POMO4 na Bolsa:

- Acesse o Telegram do 1Bilhão.

Comentários estão fechados.