O IRB Brasil (IRBR3) encerrou sua primeira emissão de debêntures com uma captação de cerca de R$ 550 milhões – não conseguiu alcançar, portanto, os R$ 900 milhões inicialmente pretendidos, segundo informações de mercado.

De acordo com o Valor Econômico, a emissão do IRB saiu em duas séries e na taxa-teto. A primeira, remunerada a CDI mais 3,35%, somou R$ 400 milhões. A segunda série saiu a IPCA mais 6,65% e alcançou R$ 150 milhões.

A operação

A operação foi coordenada por Bradesco BBI, Itaú BBA, Banco do Brasil, e XP, e não contava com garantia firme de colocação. Procurados, nem empresa nem os bancos deram entrevista.

De acordo com o jornal, diante das condições atuais de mercado, a operação foi considerada satisfatória. Algumas ordens de fundos de pensão teriam sido desconsideradas pelo fato de esses investidores não poderem concentram mais de 25% da série investida, segundo as informações que circularam no mercado ontem.

Desenquadramento

O tamanho pretendido era relevante para uma empresa que vem das dificuldades enfrentadas pelo IRB, que afastou sua diretoria e republicou balanço de 2019 por conta de fraudes. O IRB pretende usar os recursos para solucionar a questão de seu desenquadramento técnico, identificado pela reguladora Susep. Conforme o último número divulgado pela empresa,

Na última sexta-feira, a usina termelétrica Pampa Sul, controlada pela Engie (EGIE3), precificou sua oferta pública de debêntures, no valor de R$ 582 milhões, de acordo com fontes do mercado. A operação incluiu o investidor de varejo e seguiu a instrução CVM 400.

A operação

A operação vinha sendo questionada por investidores ESG, uma vez que trata-se de uma termelétrica a carvão. Mas isso não impediu o sucesso na venda dos papéis: a demanda para a emissão superou a oferta em quatro vezes, apurou o Valor, e a procura levou à redução das taxas inicialmente sugeridas.

De acordo com informações de mercado, cerca de R$ 150 milhões foram emitidos na primeira tranche, de 7,5 anos, que saiu a IPCA mais 4,5 %, ante taxa-teto de IPCA mais 6,25%. A segunda série vence em 2036 e foi colada a IPCA mais 5,75% ante taxa-teto de IPCA mais 7,25%.

A operação contou com mais de 70 ordens de investidores institucionais, incluindo tesourarias, e mais de 4 mil pessoas físicas. A coordenação foi do BTG Pactual, que não deu entrevista.

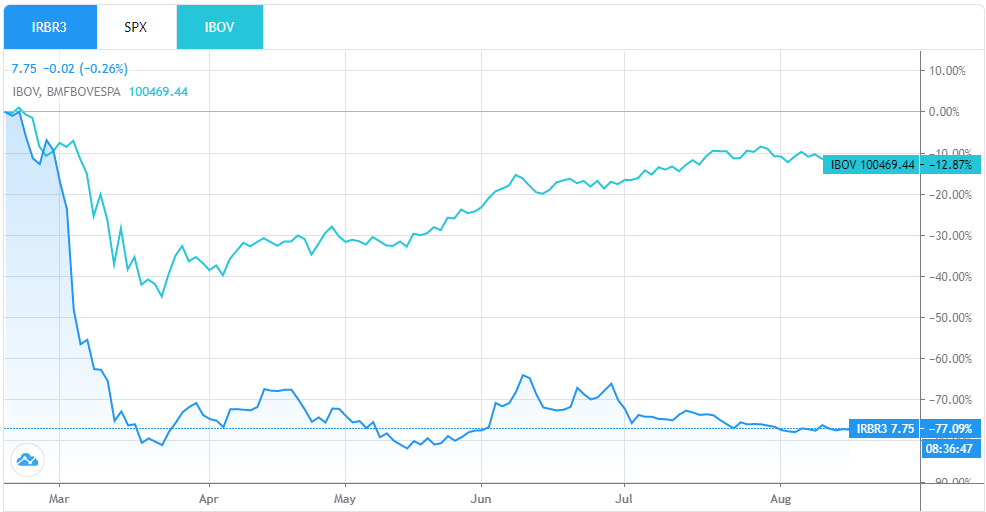

Veja IRBR3 na Bolsa:

- Acesse o Telegram do 1Bilhão.

Comentários estão fechados.