A Hapvida (HAPV3) comunicou seus acionistas e o mercado que remeteu ao Grupo Notre Dame (GNDI3) uma proposta por “potencial combinação de negócios”, conforme fato relevante.

De acordo com o documento, caso a “combinação” se concretize, resultará na consolidação de suas bases acionárias.

“Se a combinação de negócios for consumada, a companhia permanecerá aberta, com ações listadas no Novo Mercado da B3, e os atuais acionistas de ambas as empresas deterão, respectivamente, 53,1% e 46,9%”, disse.

E acrescentou: “para fins de relação de troca, o preço médio ponderado por volume (VWAP) das ações de GNDI e da empresa em B3 pelo período de vinte (20) dias de negociação imediatamente anterior a 21 de dezembro de 2020, mais dez por cento (10%).”

Conselho de administração

O documento informa ainda que a proposta não vinculativa apresentada aos membros do conselho de administração da GNDI contempla a ampliação do conselho de administração da empresa, que passará a ser composta por nove membros, dos quais dois serão nomeados pela GNDI, dois serão membros independentes, e cinco membros serão indicados pelos acionistas da companhia, além da intenção de manter o atual CEO da GNDI.

“Por último, a fim de criar alinhamento no processo de integração e usar o potencial de criação de valor decorrente da combinação de negócios proposta, a empresa pretende oferecer e negociar de boa fé um atrativo pacote de remuneração com os principais executivos da GNDI, inclusive de longo prazo planos de incentivo de opções de ações”, destacou.

Cabe ressaltar que a a transação potencial estará sujeita à aprovação da administração dos órgãos e bases acionárias de ambas as sociedades, bem como as aplicáveis aprovações regulatórias.

“Neste momento, não há garantia de que as empresas chegarão a um acordo”, frisou.

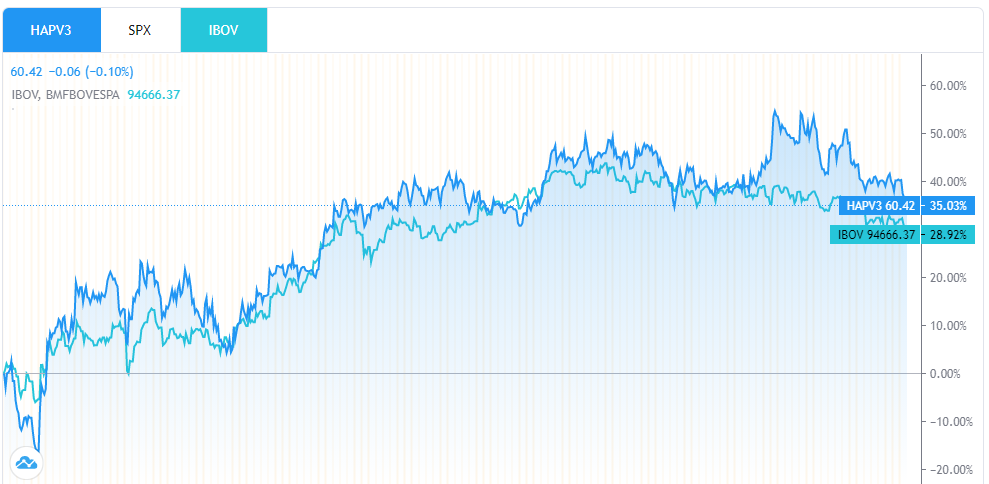

Veja HAPV3 na Bolsa:

Veja GNDI3 na Bolsa:

- Só clique aqui se já for investidor

Comentários estão fechados.