O BB Investimentos atualizou o Santander Brasil (SANB11) em seu portfólio, com recomendação de compra e preço-alvo em R$ 44, além de potencial de valorização de 33%.

Conforme relatório, o Banco Santander Brasil inaugurou a temporada de balanços dos bancos no terceiro trimestre com um resultado bastante robusto, favorecido pela menor despesa com provisões, ditando o tom do que deve ser uma safra que vem para atestar a resiliência dos bancos brasileiros, que saem (em geral) fortalecidos após a crise. Apesar de pontos de atenção, encontramos predominantemente sinalizações positivas.

Destaques

Para a instituição financeira, um dos destaques positivos foi o crescimento da carteira de crédito no trimestre, com contribuição tanto da PF quanto da PJ. “Também a menor despesa com PDD ante o segundo trimestre de 2020, que contou apenas com uma provisão extraordinária, o que de fato sinaliza que o colchão de liquidez constituído ao longo da crise se mostra, ao menos para o momento, suficiente para absorver as perdas projetadas de inadimplência futura”, elencou.

Quanto a inadimplência, a queda do indicador no comparativo trimestral não é necessariamente uma boa notícia, pois segue sendo resultado da dinâmica de prorrogações e repactuações por conta da pandemia, em um movimento adotado pela maioria dos bancos que não foi diferente com o Santander.

“De fato, a real inadimplência oriunda da crise será conhecida nos próximos trimestres, quando tais prorrogações expirarem, e o consenso é de que ela deve se elevar. No resultado do Santander, vimos esse movimento no indicador de inadimplência de curto prazo (operações em atraso entre 15 a 90 dias), que se elevou, diferentemente do indicador geral (acima de 90 dias), confirmando a suspeita de calotes pela frente”, informou.

Margem financeira

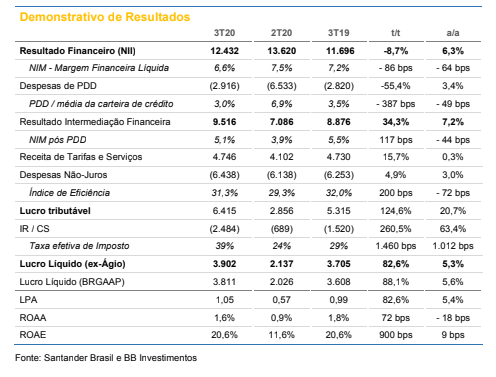

Já a queda da margem financeira foi o grande destaque negativo do resultado, mostrando contração no comparativo trimestral (-8,7%), apesar do crescimento da carteira de crédito, penalizado pelo mix menos favorável de linhas de crédito, e ambiente de juros estruturalmente mais baixos.

Por outro lado, a receita de tarifas e serviços, uma linha indicativa da reabertura da economia, já que está intimamente ligada ao funcionamento das agências, mostrou forte recuperação ante o segundo trimemstre de 2020, sendo inclusive maior do que o terceiro trimestre de 2019, e contribuiu de forma significativa para o resultado do banco.

DRE

Ao final da DRE, o Santander entregou lucro líquido de R$ 3,9 bilhões, representando um ROE ligeiramente acima do “cabalístico” índice de 20%, considerado o número a ser perseguido no mercado brasileiro. Em congruência com o estabelecido pelo Banco Central para o ano da pandemia, que é o pagamento de proventos não maior do que o percentual mínimo obrigatório (25%), o braço brasileiro do banco espanhol anunciou Juros sobre Capital Próprio no valor de aproximadamente R$ 1 bilhão a seus acionistas.

Perspectivas

No geral, o resultado do Santander surpreendeu positivamente, mas, além dos números do terceiro trimestre, o BB Investimentos diz estar otimista com o direcionamento que o banco tem adotado em termos estratégicos.

“Apesar de acreditarmos que os resultados dos próximos trimestres possam ser menos pujantes por conta de uma inadimplência maior do que se espera, estruturalmente entendemos que o Santander vem fazendo um bom trabalho em termos de manejo de mix de crédito, diversificação de receitas de serviços, posicionamento e expansão de suas marcas digitais, e até mesmo com relação à sua presença geográfica, tudo ainda respaldado por um dos melhores conjuntos de políticas de ESG do mercado brasileiro e global.

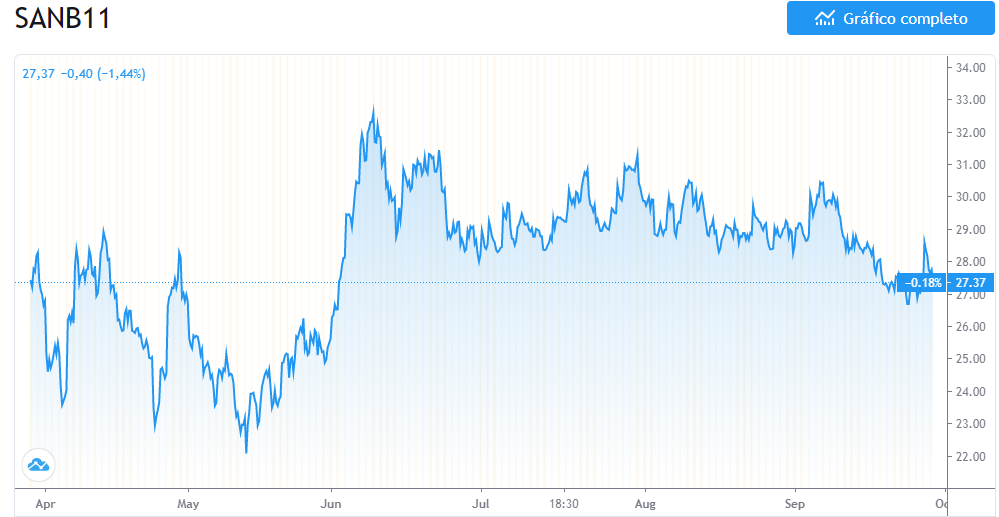

SANB11: comportamento das ações

Em outubro até ontem (27), as units do Santander lideraram a alta do setor financeiro, com performance superior a 20%, movimento explicado pela gradual melhora na percepção de um resultado mais robusto, catalisado pela divulgação em meados do mês do Relatório de Estabilidade Financeira do Bacen, que revelou um ambiente bancário menos suscetível a stress crítico do que na edição anterior do documento, em abril.

Esta alta foi capturada pela nossa Carteira Fundamentalista mensal, com o ingresso de SANB11 na virada do mês. Além disso, em nossa visão, a ações dos bancos em geral estão demasiadamente descontadas, o que deu uma motivação adicional para a valorização observada neste mês, um movimento que deve continuar.

Veja SANB11 na Bolsa:

- Acesse o Telegram do 1Bilhão.

Comentários estão fechados.