Nessa sexta-feira (28) foi divulgado o PCE (Índice de Preços das Despesas de Consumo Pessoal). O indicador é importante pois revelava o quanto os preços dos bens e serviços que os consumidores americanos adquirem, sendo um importante dado antecedente da inflação americana, IPC (índice de preços ao consumidor). Como se trata da maior economia planeta os efeitos do indicador também são sentidos em outros países, principalmente no que diz respeito às taxa de juros indicadores financeiros, pois o mercado muitas vezes se utiliza das taxas de juros dos títulos de 10 anos dos Estados Unidos como taxa de juros livre de risco para precificar ativos.

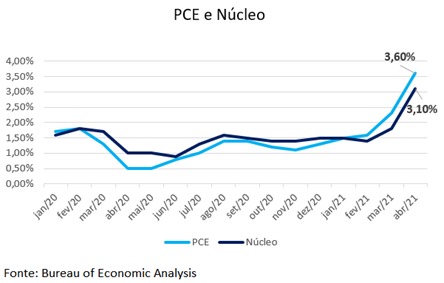

Os dados publicados ficou em linha com as expectativas do mercado, atingindo 0,6% em abril e o núcleo, isto é, quando se exclui o preço de alimentos e combustíveis, houve alta de 0,7% no mês. Ao ano o Núcleo teve alta de 3,1% e o indicador amplo teve avanço de 3,6%.

O nível de inflação considerado como saudável para o indicador pelo FED (Banco Central Americano) é e de 2%, mas com o objetivo de continuar dando impulso à economia do país, a autoridade monetária busca ser mais displicente com inflação, mantendo não somente a taxa de juros baixa, mas permanecer com o programa de compra de títulos que também faz parte do QE (quantitative easing). Além de estimular a economia, o BC americano considera o efeito transitório da alta das commodities nos preços fazendo com que, a inflação não continue subir futuramente.

Por mais eu o FED esteja com tal discurso, segundo a última Ata do FOMC alguns membros da instituição já começam a discutir o início da retirada de liquidez por meio de uma política monetária mais restritiva olhando não apenas para fatores conjecturais, mas também estruturais que podem manter a inflação elevada por mais tempo que o esperado.

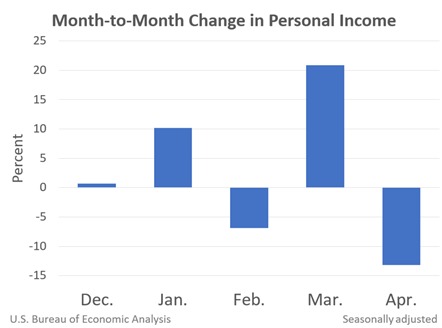

Dentre os fatores conjunturais, isto é, os transitórios a alta nos preços das commodities como foi citado, a reabertura da economia americana fazendo com que os consumidores gastem mais, principalmente nos setores de serviços e bens que não podiam ser adquiridos durante o período de distanciamento social, o dinheiro advindo dos cheques dados pelo governo federal que tendem perder efeito ao longo do tempo, como alguns já apontam por conta da queda na renda pessoal em 13,3%:

Os fatores citados ainda recebem uma variável adicional discutida no ambiente acadêmico que se refere à questão dos salários. Os salários continuam em níveis historicamente baixos e, principalmente, após uma crise esse preço da economia tende a ser um dos últimos a se recuperar.

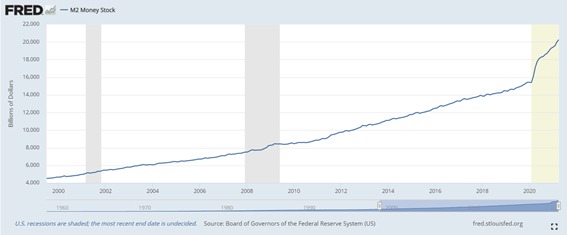

Por outro lado, também existem questões que trazem risco fazendo com que a inflação nos Estados Unidos seja mais longa do que se espera. O fato do estímulo monetário atual ser diferente do que ocorreu em 2008 quando o FED injetava dinheiro na economia comprando ativos financeiros, públicos e privados. Já em 2020 houve aumento dos gastos fiscais juntamente com o QE elevando fortemente como nunca tinha ocorrido como pode ser visto pelo avanço da massa monetária na economia, isto é, considerando dinheiro em circulação, depósitos em poupança, depósito à vista, depósito à prazo, etc.

Da mesma forma, ao longo da crise o déficit dos Estados Unidos também chegou a níveis recordes evidenciando a quantidade de estímulos feitos:

Outras variáveis que começam a ser levadas em consideração é a segurança da cadeia produtiva. Antes da pandemia e dos ruídos geopolíticos a extensão da cadeia produtiva era dada pelo fator preço como principal variável, agora os agentes também levam consideração a questão da segurança, algo que pode elevar os preços ou, até mesmo, dificultar o processo logístico para a produção de alguns produtos como os chips de computador. Os avanços das políticas ESG buscando diminuição dos combustíveis fósseis em troca da matriz energética verde, pode trazer um choque de preços, uma vez que ainda não existe uma oferta ampla da energia renovável, algo que leva tempo, como aponta o economista John H. Cochrane em seu blog “The Grumpy Economist”. Vale lembrar que não é apenas nas plantas produtivas renováveis, mas também nas restrições de oferta que os combustíveis fósseis, pois companhias do setor podem começar a sofrer dificuldades para iniciar projetos, algo que também pode ser evidenciado em outros setores que passarão por maior regulamentação como ficou evidente no artigo publicado no Financial Times “Australian mine contractor fails to obtain insurance on ESG concerns”.

Caso a inflação americana sustente a alta, realmente será um sinal de alerta para os mercados financeiros globais, pois pode pressionar o avanço nos rendimentos dos títulos de dez aos dos Estados Unidos refletindo a chamada corrida pela qualidade como foi destacado no texto “A Relação entre os Yields dos Títulos americanos e os mercados globais” publicado aqui no site. Os discursos dos dirigentes do FED os documentos divulgados pela instituição, principalmente suas atas também merecem atenção, pois mostram os cominhos da política monetária impactando os mercados financeiros.

Comentários estão fechados.