A Vale (VALE3) divulgou produção abaixo das expectativas do mercado, mas a XP Investimentos reiterou Compra para as ações da companhia com preço-alvo em R$ 122.

Para a gestora, a mineradora está no caminho certo para entregar o guidance (projeções). “A produção de minério de ferro totalizou 68,0 milhões de toneladas (-19% na comparação trimestral, +14% no comparativo anual e 6,7% abaixo da nossa expectativa)”, disse.

Já as vendas de minério de ferro e pelotas chegaram a 65,6mt, -28% T/T (+ 11% A/A). “Acreditamos que uma potencial reação negativa do mercado possa ser compensada por uma alta dos preços de minério de ferro ao longo dos próximos pregões, com cenário de oferta ainda desafiador”, destacou.

E acrescentou: “mantemos nossa recomendação com base em fortes dividendos (mínimo de 6% de rendimento 2021E) e um valuation atrativo (3,3x EV/EBITDA 2021E vs. média histórica de 5,0x).”

Vale

A mineradora reportou alta de 14,2% na produção de minério no primeiro trimestre de 2021, e atingiu 68,045 milhões de toneladas. Na comparação com o quarto trimestre, houve queda de 19,5%.

O relatório foi divulgado ao mercado na segunda-feira (19). De acordo com o documento, o crescimento se dá em comparação a igual período do ano anterior.

Já entre janeiro e março de 2020, a mineradora havia produzido 59,605 milhões de toneladas. “A alta foi fruto da retomada gradual das operações paradas nos complexos Timbopeba, Fábrica e Vargem Grande ao longo de 2020”, informou.

Também ao melhor desempenho em Serra Norte e ao menor volume de chuvas em janeiro; ao aumento das compras de terceiros; e ao reinício das operações da Vale em Serra Leste, que foram parcialmente compensados por manutenções programadas no S11D e por menor desempenho no complexo de Itabira devido à restrição de disposição de rejeitos no local.

Mineradora

A mineradora destacou ainda que a queda de 19,5% na comparação com o quarto trimestre foi consequência da “sazonalidade habitual”, uma vez que o período chuvoso nas operações do Pará se concentra geralmente no primeiro trimestre.

A companhia também ressaltou que atingiu uma capacidade de produção de 327 milhões de toneladas/ano no primeiro trimestre, devido ao comissionamento das linhas de beneficiamento de Timbopeba (+7 Mtpa), que foi parcialmente compensado por restrições de desempenho em diferentes locais, com Itabira e Mutuca.

Outro ponto elencado foi quanto ao plano de retomada avançou com o start-up da planta de filtragem de rejeitos de Vargem Grande, a primeira de quatro plantas de filtragem em Minas Gerais. A segunda planta, localizada em Itabira, deverá entrar em operação até o final de 2021.

1º tri

Em relação às pelotas, a produção da companhia no primeiro trimestre foi de 6,287 milhões de toneladas, uma queda de 9,2% frente às 6,926 milhões de toneladas dos três primeiros meses de 2020.

A queda na produção de pelotas foi fruto da menor disponibilidade de “pellet feed”, principalmente de Itabira e Brucutu, mas a mineradora ressaltou que espera aumentar gradualmente a produção durante 2021 com a maior disponibilidade de “pellet feed” de Timbopeba e Vargem Grande.

Já a produção de carvão ficou em 1,090 milhão de toneladas no primeiro trimestre, uma queda de 44,5% frente aos 1,963 milhão de toneladas do primeiro trimestre do ano passado.

O negócio do carvão, informou a mineradora, concluiu suas atividades de manutenção em abril “e está progredindo com o comissionamento de equipamentos novos e remodelados”. A companhia afirmou que o “ramp-up” da mina e planta tem conclusão prevista para o segundo trimestre de 2021 e espera-se atingir um “run-rate” de produção de 15 milhões de tonelas/ano no segundo semestre de 2021.

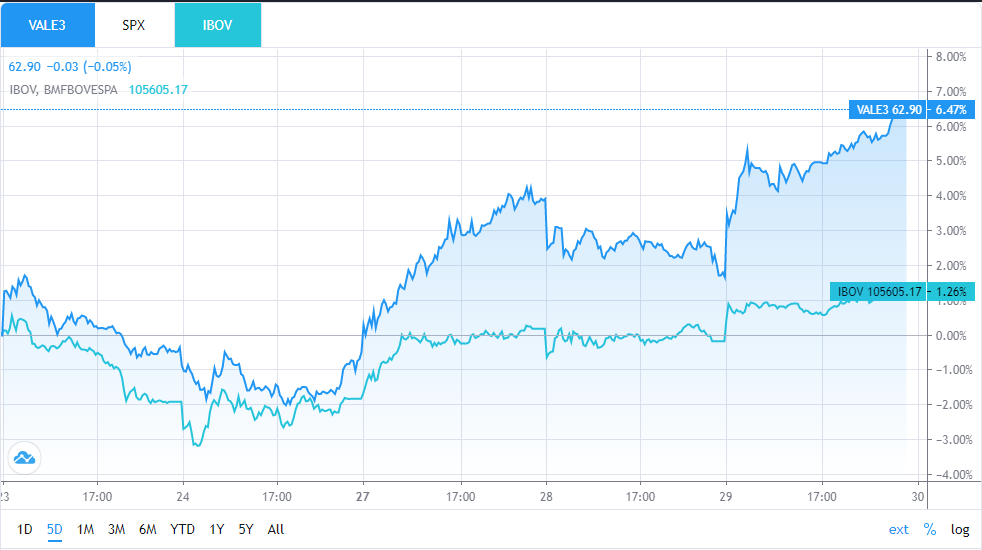

Veja VALE3 na Bolsa:

- Só clique aqui se já for investidor

- [embedyt] https://www.youtube.com/watch?v=8mBrosMRsqY[/embedyt]

Comentários estão fechados.