A 3R Petroleum Óleo e Gás (RRRP3) informou que seu conselho de administração aprovou um preço por papel de R$ 36 para uma oferta de ações da companhia para aumento de capital, segundo ata de reunião do colegiado divulgada na noite de terça-feira (30).

Com isso, o efetivo aumento de capital da companhia deverá ser de R$ 822,79 milhões, mediante a emissão de cerca de 22,85 milhões de novas ações ordinárias.

As ações emitidas no âmbito da oferta passarão a ser negociadas na B3 (B3SA3) a partir de 1° de abril.

A quantidade de ações inicialmente ofertada foi acrescida em 35% para atender excesso de demanda constatado no momento da precificação, ainda segundo a ata.

3R Petroleum

O documento aponta ainda que não haverá procedimento de estabilização de preço das ações no âmbito da oferta. “Consequentemente, o preço das ações de emissão da companhia no mercado secundário da B3 poderá flutuar significativamente após a colocação das ações (considerando as ações adicionais”).

A 3R disse que pretende utilizar os recursos líquidos da operação para aumento de capital na subsidiária Candeias Óleo e Gás, visando pagamento de 240 milhões de dólares à Petrobras (PETR4) pela conclusão da compra do Pólo Recôncavo.

Ações

Também está prevista capitalização de subsidiária de modo a prover recursos suficientes para potenciais aquisições de ativos em águas profundas, recursos para conclusão da aquisição do Pólo Peroá e aumento da posição de caixa da companhia, mirando “potenciais aquisições futuras”.

Adicionalmente, os recursos líquidos da oferta serão destinados à conta de capital social da companhia, sendo certo que 32% (trinta e dois por cento) dos referidos recursos serão destinados a conta de reserva de capital da empresa, segundo a ata.

O capital social da 3R Petroleum após o aumento de capital no âmbito da oferta passou a ser de R$ 1,8 bilhão.

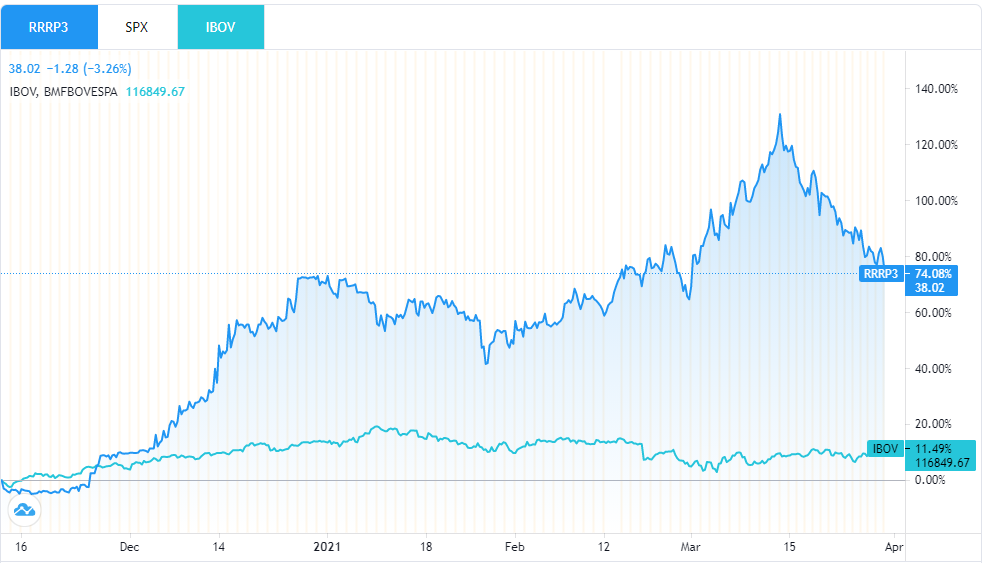

Veja RRRP3 na Bolsa:

- Só clique aqui se já for investidor

- [embedyt] https://www.youtube.com/watch?v=WDQZexMq1TQ[/embedyt]

Comentários estão fechados.